据德国《经济周刊》(WirtschaftsWoche)6月9日报道,保时捷已经找到避开巨额交易税费的途径,可将汽车业务剩余50.1%资产售予大众汽车。

避税方案或加速大众收购保时捷

《经济周刊》称,保时捷总部所在地斯图加特税务部门已经裁定,大众汽车收购保时捷案从法律角度判定属于重组,而非资产处置(Disposal),原因在于保时捷将在该笔交易中获得单一表决股权,交易的总金额可能高达45亿欧元。因此税务部门已向保时捷下发通知,告知其无需向巴登-符腾堡州(Baden-Wuerttemberg)政府(斯图加特为巴登-符腾堡州首府)缴纳任何税费。

此前大众屡次决定完成收购保时捷剩余50.1%股份,但均因为巨额交易税费而延迟。据悉,在2014年之前交易所产生的税费可能高达10-15亿欧元(约合12-19亿美元),造成双方考虑将时间设定到该节点之后。不过交易达成越早,大众和保时捷就能实现更多的成本共用。因而大众汽车曾考虑设立一家特殊控股公司(或伞形公司)来完成交易,以加速交易完成并避开税费。

德国税务部门对上述报道未予评论,而财政部门同样拒绝置评。保时捷发言人则表示,针对大众收购保时捷的税务问题事宜,公司尚未完成检验。大众汽车发言人同样指出还有待继续评估,将在认沽(Put)和认购(Call)中选择两家公司完全合并的方案。

大众与保时捷合并现状

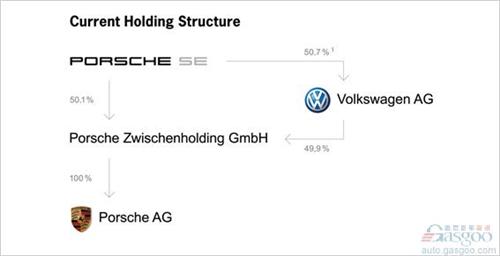

大众与保时捷相互持股结构示意图

收购主体为大众汽车集团旗下的大众汽车股份制公司(Volkswagen AG,Aktiengesellschaft),收购对象为保时捷欧洲股份公司(Porsche SE,Societas Europaea)旗下的保时捷股份制公司(Porsche AG)。

目前保时捷AG的资产已经整合入保时捷对控股有限责任公司(Porsche Zwischenholding GmbH,Gesellschaft mit beschränkter Haftung)名下。